Spåra körsträckorna automatiskt

Kom igångMilersättning för egenföretagare

I den här artikeln

- Så här räknar du ut din milersättning

- Standardbeloppet för milersättning

- Kan jag använda standardbeloppet för milersättning?

- Så spårar du och för protokoll över de mil du kört

- Vad är Skatteverkets aktuella milersättning för egenföretagare?

- Så räknar du ut ditt avdrag och antalet mil du kört i jobbet

- Vilka slags jobbresor kvalificerar för avdrag?

- Vilka bilar eller fordon kan jag använda?

- Det finns fler resekostnader du kan göra avdrag för

- Så här räknar du ut din milersättning

- Standardbeloppet för milersättning

- Kan jag använda standardbeloppet för milersättning?

- Så spårar du och för protokoll över de mil du kört

- Vad är Skatteverkets aktuella milersättning för egenföretagare?

- Så räknar du ut ditt avdrag och antalet mil du kört i jobbet

- Vilka slags jobbresor kvalificerar för avdrag?

- Vilka bilar eller fordon kan jag använda?

- Det finns fler resekostnader du kan göra avdrag för

I den här artikeln ska vi gå igenom reglerna för milersättning om du är egenföretagare och använder din egen bil i jobbet. Vi beskriver hur det fungerar i Sverige så att du kan räkna ut rätt milersättning enligt Skatteverkets bestämmelser.

Om du är anställd eller arbetsgivare och vill lära dig vilka regler som gäller för att använda egen bil i tjänsten kan du istället läsa våra respektive guider: Milersättning för anställda och Milersättningsregler för arbetsgivare. Om du är både egenföretagare och anställd måste du föra separata körjournaler över dina resor. Det kan i så fall vara bra att läsa båda guiderna.

Som egenföretagare är det viktigt att känna till reglerna för hur man räknar ut milersättning. Om du använder din bil även privat är det viktigt att du för en separat körjournal över de resor du gör i jobbet, eftersom det bara är de resorna du kan göra avdrag för.

Så här räknar du ut din milersättning

Du kan ersätta dina resor på två sätt: antingen betalar du ut reseersättningen till dig själv i ”lön”, eller så gör du avdrag i deklarationen.

Många väljer att löpande betala ut reseersättningen till sig själva i samband med lönen (det egna uttaget) varje månad.

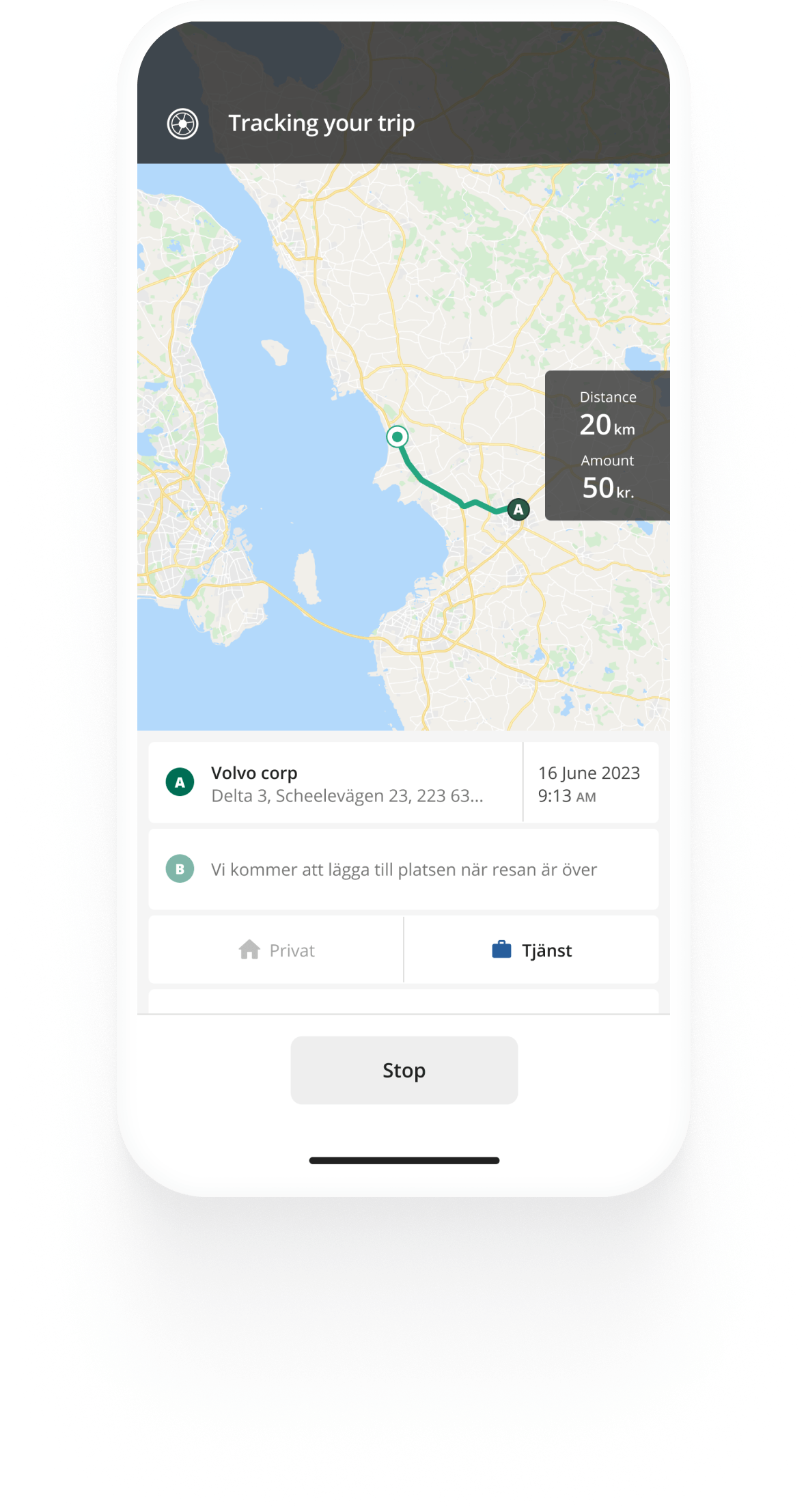

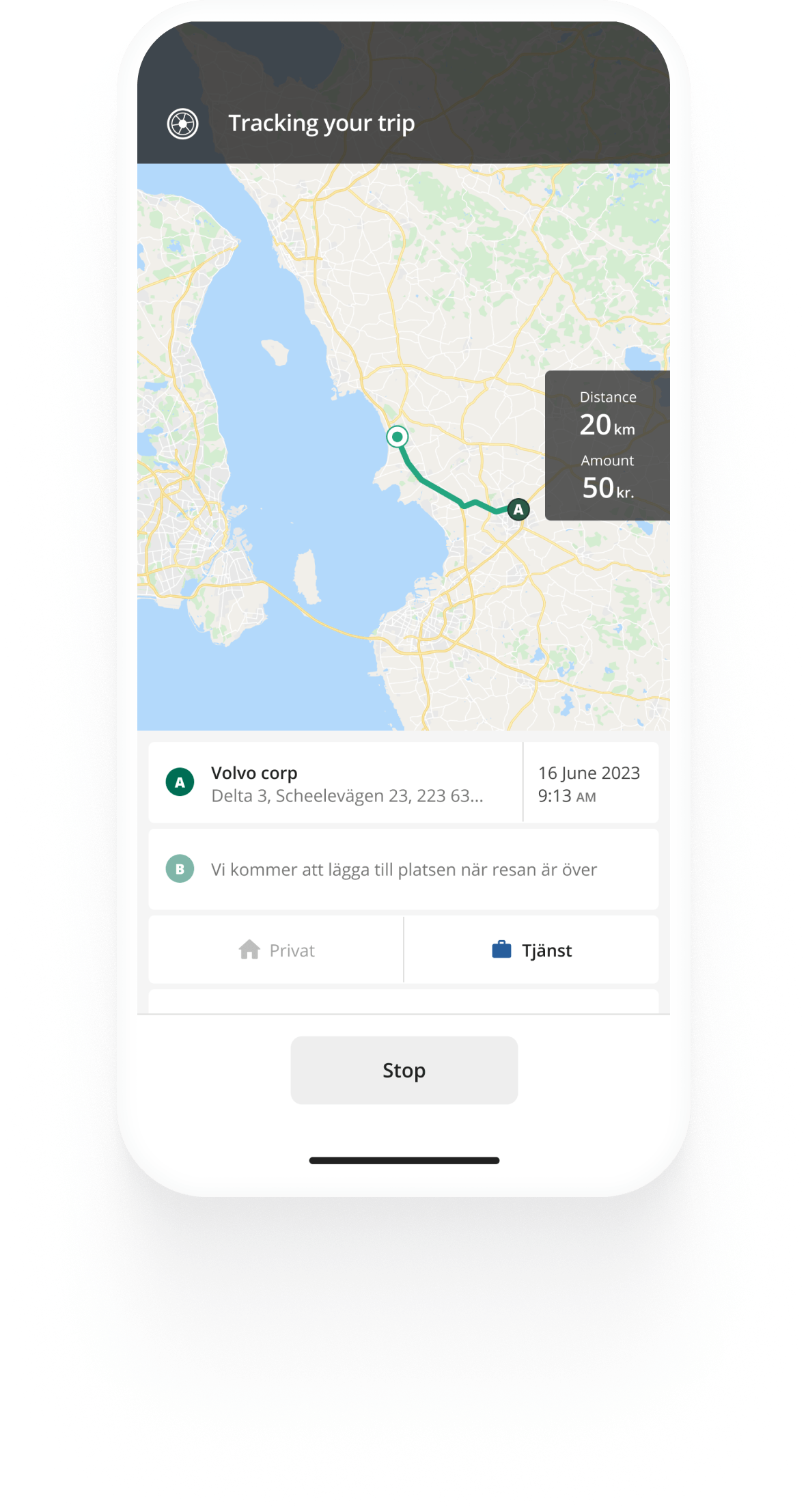

Sätt körjournalen på autopilot

Används av miljoner förare världen över

Automatisera körjournalen Automatisera körjournalen

Automatisk körjournal med rapporter som uppfyller Skatteverkets krav.

Kom igång gratis Kom igång gratisStandardbeloppet för milersättning

Du kan göra avdrag per mil som du har kört i jobbet. Skatteverket sätter ett schablonbelopp för varje kalenderår, med start i januari. Milersättningen för 2026 är 25 kronor per mil.

Kan jag använda standardbeloppet för milersättning?

För att kvalificera för Skatteverkets standardbelopp för milersättning måste bilen klassificeras som egen bil och får inte vara en bil som arbetsgivaren tillhandahåller. Som egen bil räknas bil som du äger eller har lånat, hyrt eller leasat.

Så spårar du och för protokoll över de mil du kört

Skatteverket rekommenderar att en körjournal ska innehålla:

- mätarställning vid årets början

- mätarställning vid årets slut.

Utöver det bör körjournalen även ha följande uppgifter:

- bilens registreringsnummer

- aktuellt år

- datum och mätarställning vid resans start och slut

- hur många kilometer den anställda kör varje resa

- vilken adress resan startade från och avslutades på

- ärende/syfte med resan

- vilka platser, företag eller kontaktpersoner den anställda har besökt (behövs inte vid privata resor)

- anteckningar om bilförare och tankning med mera.

Den körjournal du för ska även vara ”tidsenlig” – med andra ord ska resor registreras vid eller nära tidpunkten för utgiften. Veckovisa körjournaler, loggar, kalkylark över resor eller liknande anses vara tillräckliga.

För att försäkra dig om att du drar av rätt summa är det en bra idé att ha en körjournal som registrerar alla dina företagsresor.

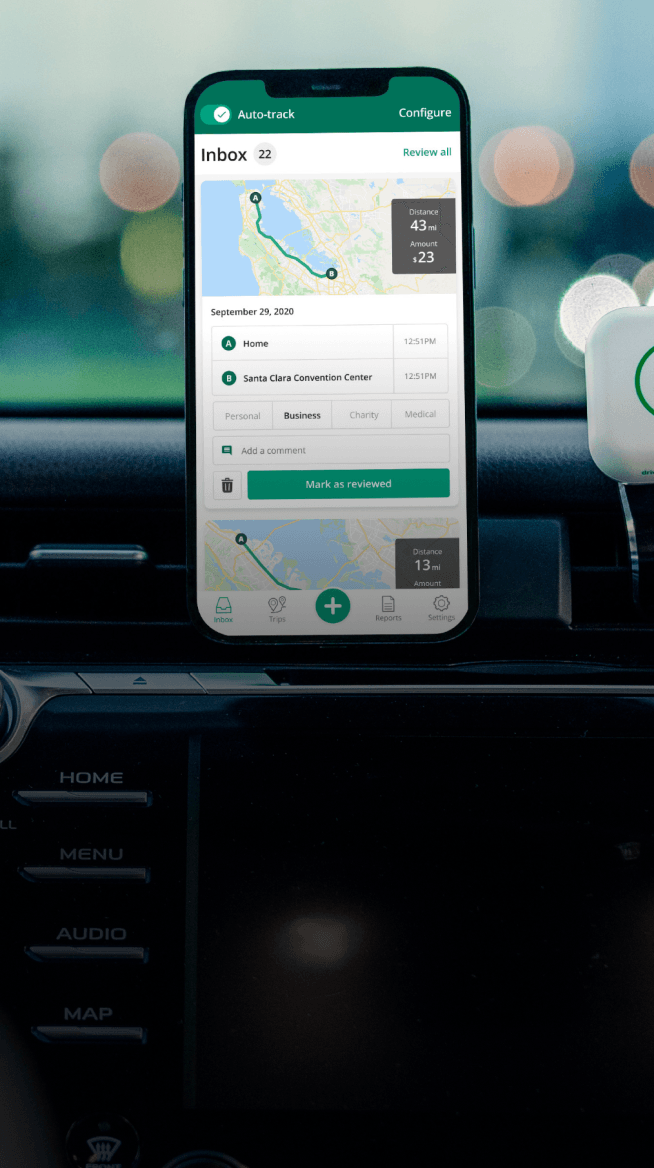

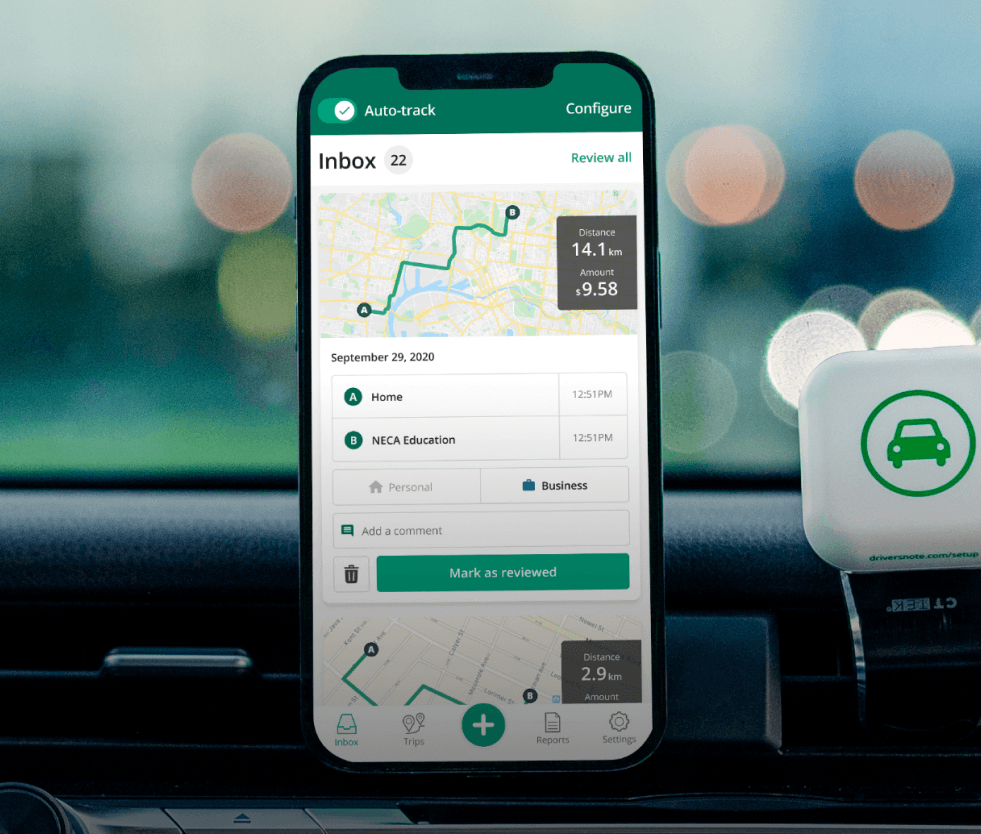

Numera finns det appar som sparar både tid och pengar. Driversnote och andra liknande appar loggar inte bara hur många mil du har kört, utan de lagrar och genererar även rapporter som du kan använda vid behov.

Driversnotes app innehåller alla funktioner du behöver för att leva upp till Skatteverkets regler.

Vad är Skatteverkets aktuella milersättning för egenföretagare?

År 2024 höjde Skatteverket milersättningen till 25 kronor per mil. Det schablonbeloppet gäller också för 2025 och 2026.Så använder du din privata bil i jobbet kan du dra av 25 kronor för varje körd mil.

Så räknar du ut ditt avdrag och antalet mil du kört i jobbet

Det är i grunden väldigt enkelt att räkna ut sin bilersättning. Det enda du behöver göra är att ta antalet mil och multiplicera med schablonbeloppet. Summan utgör det antal kronor du kan ta ut i milersättning.

Här följer ett exempel:

Antalet körda mil x schablonbeloppet från Skatteverket = avdraget

20 mil x 25 kronor = 500 kronor

Sedan fyller du bara i det totala beloppet i deklarationen, eller så tar du ut ersättningen löpande under året som eget uttag (lön).

Vilka slags jobbresor kvalificerar för avdrag?

Det finns ingen övre gräns för hur många mil du kan göra avdrag för, så länge de körs i jobbsyfte. Däremot är det bra att du känner till vilka slags resor som klassificeras som arbetsresor.

Detta anses vara jobbresor:

- att resa mellan två arbetsplatser

- att träffa kunder och göra kundbesök

- att uträtta ärenden i företagets namn

Detta anses INTE vara jobbresor:

- pendling mellan hemmet och arbetsplatsen (gäller även om du transporterar verktyg till jobbet)

- att ha reklam på bilen gör inte resan till en jobbresa

För platser där du inte har några arbetsuppgifter, om ditt eget hem kvalificerar som en arbetsplats, samåkning med andra med mera, kolla med din revisor eller skatterådgivare.

Vilka bilar eller fordon kan jag använda?

Standardbeloppet för milersättning gäller användning av personbil i tjänsten. Även husbil innefattas i begreppet personbil.

Det finns fler resekostnader du kan göra avdrag för

Det är inte bara själva körsträckan du kan göra avdrag för, utan också andra resekostnader i samband med arbetsresan, som till exempel parkeringsavgifter och vägtullar.

Trött på att föra körjournal för hand?

Enkelt. Skattesäkert. Befriande.

Skatteverket guide till milersättning

- Milersättning för anställda

- Milersättningsregler för arbetsgivare

- Skatteavdrag för bilresor i jobbet som egenanställd (För egenanställda)

- Lär dig följa Skatteverkets krav på körjournal

- Så räknar du ut din milersättning

- De aktuella milersättningsbeloppen från Skatteverket 2022

- Standardbeloppen för milersättning 2021 och tidigare år