Spåra körsträckorna automatiskt

Kom igångMilersättning för anställda

Är du anställd och använder din privata bil i jobbet kan du få ersättning av din arbetsgivare eller göra ett skatteavdrag för de mil du har kört.

Den här guiden är för anställda som vill räkna ut reseersättning och veta hur man beräknar bilförmån. Om du är egenföretagare har vi skrivit en separat guide som passar dina omständigheter.

Vi kommer att titta närmare på:

- milersättningsregler för anställda

- vad du kan förvänta dig av din arbetsgivare

- hur du beräknar förmånsvärde

- hur du beräknar milersättning som anställd

Det är viktigt att poängtera att Skatteverket inte kräver att du har en körjournal, men att de rekommenderar att du har det. Om du eller din arbetsgivare granskas vill Skatteverket se bevis på de mil du kört i företagets namn.

Reglerna för hur man räknar ut milersättning skiljer sig åt beroende på om det är du eller arbetsgivaren som äger fordonet.

Du äger eller leasar fordonet

Om du äger eller leasar bilen du kör i företagets namn kan arbetsgivaren ersätta dig för kostnaden att äga och köra fordonet, dock endast för den del som relaterar till företaget. Om din arbetsgivare inte kompenserar dig för dina resor kan du istället göra skatteavdrag.

Din arbetsgivare kan använda Skatteverkets standardbelopp istället för att du ska behöva registrera alla dina utgifter. Om arbetsgivaren ersätter dig med en summa som är samma eller lägre än Skatteverkets schablonbelopp är ersättningen skattefri.

Schablonbeloppet från Skatteverket är 25 kronor per mil för 2026 oavsett vilken sorts bränsle bilen använder. Se beloppen från tidigare år här.

Din arbetsgivare måste berätta för dig vilket belopp som ska användas i ditt fall och vilka uppgifter de behöver från dig. Det kan hända att de ber dig ha en körjournal för att visa hur många mil du har kört.

Det finns inget som hindrar att du använder olika fordon i arbetet, såvida din arbetsgivare inte har specifika regler för vilka eller hur många fordon du får använda.

Sätt körjournalen på autopilot

Används av miljoner förare världen över

Automatisera körjournalen Automatisera körjournalen

Automatisk körjournal med rapporter som uppfyller Skatteverkets krav.

Kom igång gratis Kom igång gratisArbetsgivaren äger fordonet

Om du kör en bil som ägs av arbetsgivaren kan du eventuellt fortfarande göra avdrag för utgifter relaterade till körningen av bilen – till exempel bränsle, parkering och vägtullar. Summan du får i ersättning är skattefri.

Det viktiga här är att beloppet varierar beroende på vilken sorts bränsle som används. Om bilen går på bensin, etanol eller diesel eller är en laddhybrid är beloppet 12 kronor per mil. För fordon som enbart drivs med el är beloppet 9,50 kronor per mil.

Arbetsgivaren ska informera dig om vilka belopp som gäller i ditt fall och vilka uppgifter de behöver.

Det är viktigt att känna till att om du har gratis bränsle till firmabilen så beskattas du för dina privata resor. Då behöver du föra en digital eller manuell loggbok över vilka resor du gör privat och vilka du gör i företagets namn. Skatteverket har tagit fram ett exempel på hur en sådan körjournal kan se ut. Lär dig mer om hur du för en körjournal i vår artikel.

Att använda firmabilen till privata resor

Om du använder firmabilen privat i mer än 100 mil eller vid fler än 10 tillfällen under året räknas det som en bilförmån som du ska beskattas för. Därför är det viktigt att du har en körjournal och noggrant antecknar alla resor, både privata och i tjänsten.

Förmånsvärdet beräknas utifrån priset på bilen när den var ny plus extra utrustning. På Skatteverkets hemsida kan du läsa mer om hur du beräknar bilförmånsvärdet.

Bilförmånskatt beräknas utifrån priset på bilen när den var ny plus extra utrustning. Låt oss säga att du använder en firmabil privat som kostar 200 000 kronor och har 22 000 kronor i extra utrustning.

Bilförmånen beräknas då baserat på det kombinerade priset på 222 000 kronor Dessutom är bilskatten för en ny bil som köpts efter första augusti 2021 4050 kr, en summa som måste läggas till. Beräkningen för att hitta förmånsvärdet under skatteåret ser ut som följer:

| Prisbasbeloppsdel | 0,29 × prisbasbelopp (58 800 kr) | 17 052 kr |

| Räntebaserad del

|

2,372% × nybilspris + extrautrustning (222 000 kr)

|

5 268 kr |

| Prisdelen | 13% av nybilspriset (200 000 kr)

|

26 000 kr |

| Fordonsskatt | - | 4 050 kr |

|

Totalt förmånsvärde

|

- | 52 370 kr |

Förmånsvärdet på 52 370 kronor är summan som du beskattas på om du använder företagsbilen privat eller om du inte har någon privat körning. Det är därför en bra idé att skapa en historik och logga dina resor så att Skatteverket enkelt kan se att du endast använder bilen i jobbsyften. Du kan läsa mer om bilförmånskatten och hur du räknar ut den för just din firmabil

Vad händer om du får mer eller mindre betalt jämfört med Skatteverkets standardbelopp?

Det är viktigt att du är medveten om vad som gäller om du får mer eller mindre betalt än den summa som Skatteverket anger: om du får mer betalt beskattas du för detta, och om du får mindre betalt kan du själv vidta åtgärder för att kompensera mellanskillnaden.

Du får mindre än standardbeloppet

Om du får mindre än standardbeloppet på 25 kronor per mil (för 2026) kan du ta upp detta i din deklaration så att du får tillbaka mellanskillnaden som avdrag. Låt oss säga att du kört 10 mil i jobbet men endast fick 100 kronor från din arbetsgivare. Det betyder att du bara fick 10 kronor per mil istället för 25. Men standardbeloppet som du är berättigad till är 250 kronor.

Beräkningen för milersättningen ser ut så här:

Antalet mil x standardbeloppet från Skatteverket = ersättning/avdrag

10 mil x 25 = 250 kronor.

Om du vill ha det avdrag du är berättigad till ska du ta upp den bilersättning på 100 kronor som du fått och sedan dra av 250 kronor.

Du får mer än standardbeloppet

Om din arbetsgivare har valt att betala ut en summa som är mer än Skatteverkets 25 kronor per mil (för 2026) ses det som en del av din lön. Detta innebär att överskottet måste inkluderas i den förifyllda inkomsten som du hittar i din inkomstdeklaration. Det betyder i sin tur att du beskattas på den summa som överstiger 25 kronor per mil.

Väg-, bro-, färjeavgift och trängselskatt

Om du har utgifter som trängselskatt, vägtullar, broavgifter eller färjetullar när du kör i jobbet kan du även dra av dessa summor, såvida inte din arbetsgivare betalar det åt dig.

Du är egenföretagare

Som egenföretagare och anställd måste du föra separata protokoll. Kom ihåg att du som egenföretagare alltid bör kunna göra avdrag för mil du kört i jobbet. Om du har en bil som du endast använder i företagets namn kan du inte bara göra avdrag för körda mil, utan även för alla driftkostnader för bilen.

Om du däremot använder bilen både i jobbet och privat, då måste du ha en körjournal eller loggbok där du registrerar jobbresor och privata resor separat då du endast kan göra avdrag för resor i jobbet. För att förstå avdrag för egenföretagare kan du läsa vår artikel om milersättning för egenföretagare efter att du har läst klart den här artikeln.

Så håller du enkelt koll på milen

Det finns inga krav från Skatteverket på hur du för protokoll över hur många mil du har kört. Din arbetsgivare kan dock kräva att du använder en specifik metod eller tillhandahåller specifika uppgifter, och de måste då informera dig om det. Många har däremot möjligheten att välja själva.

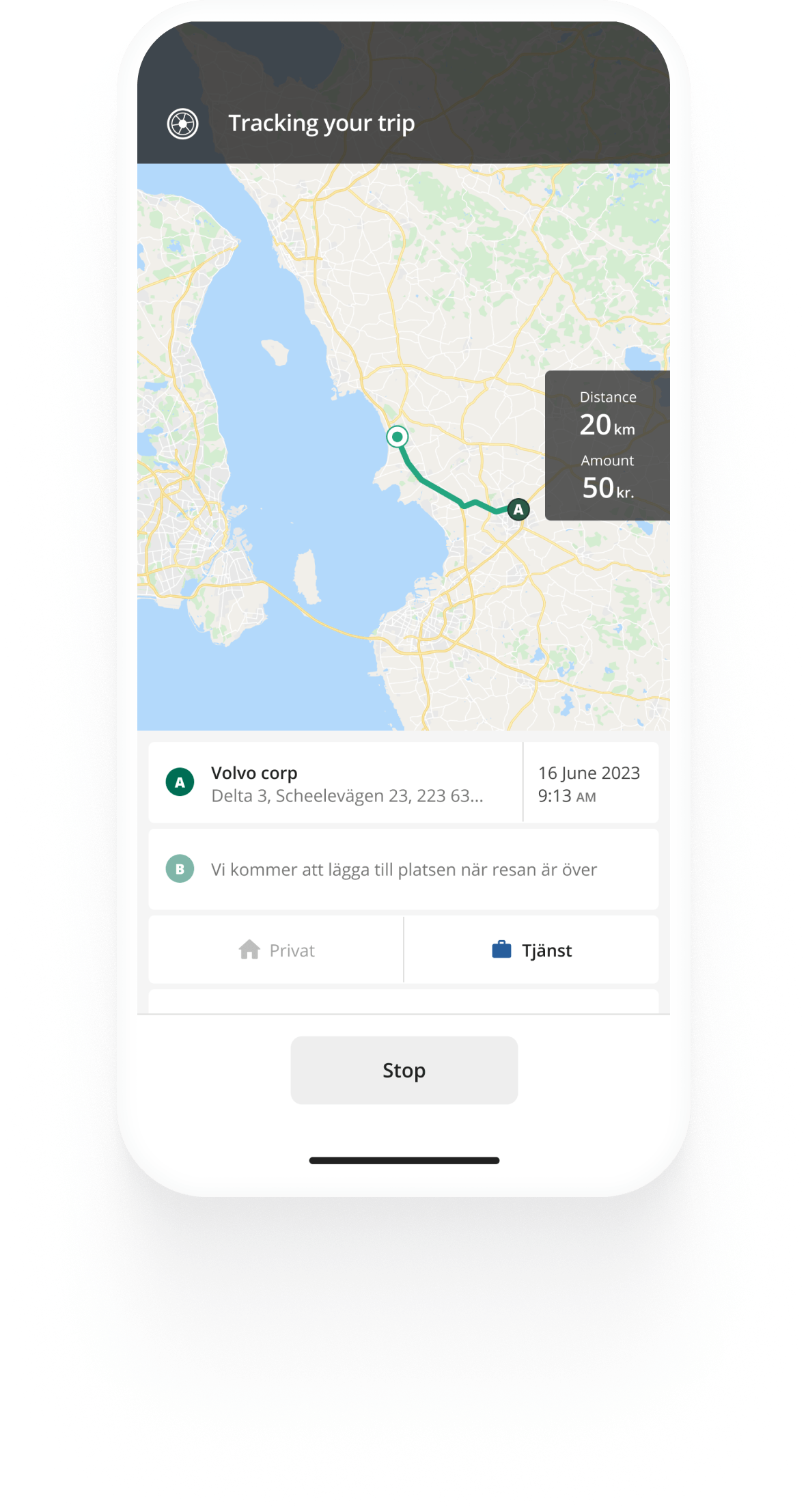

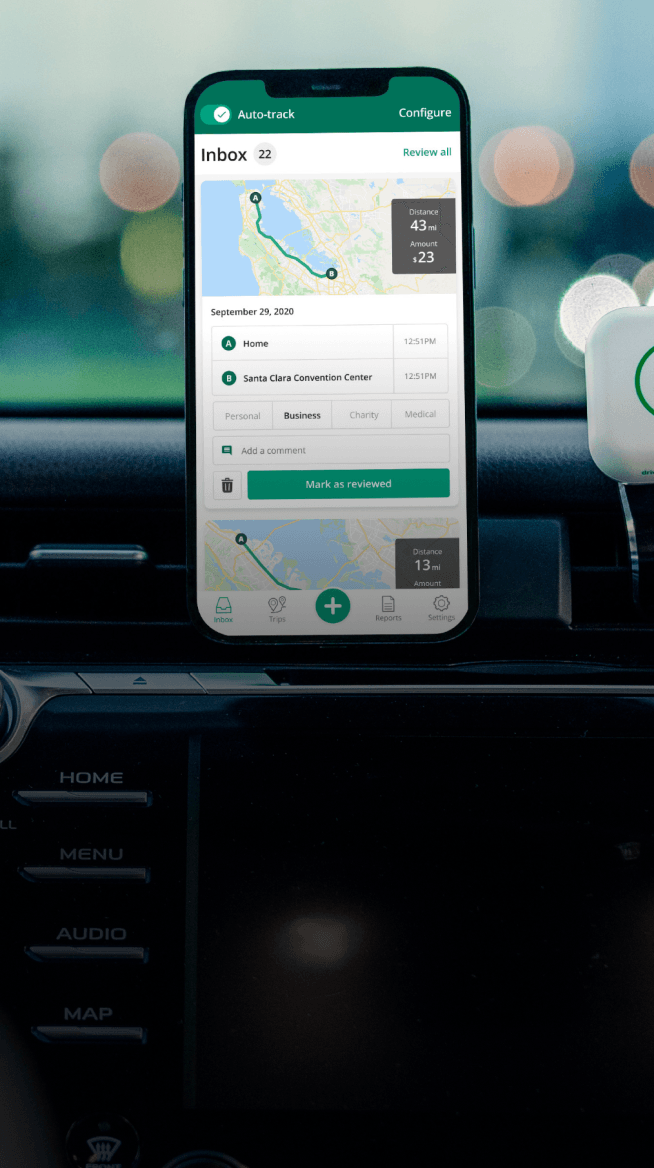

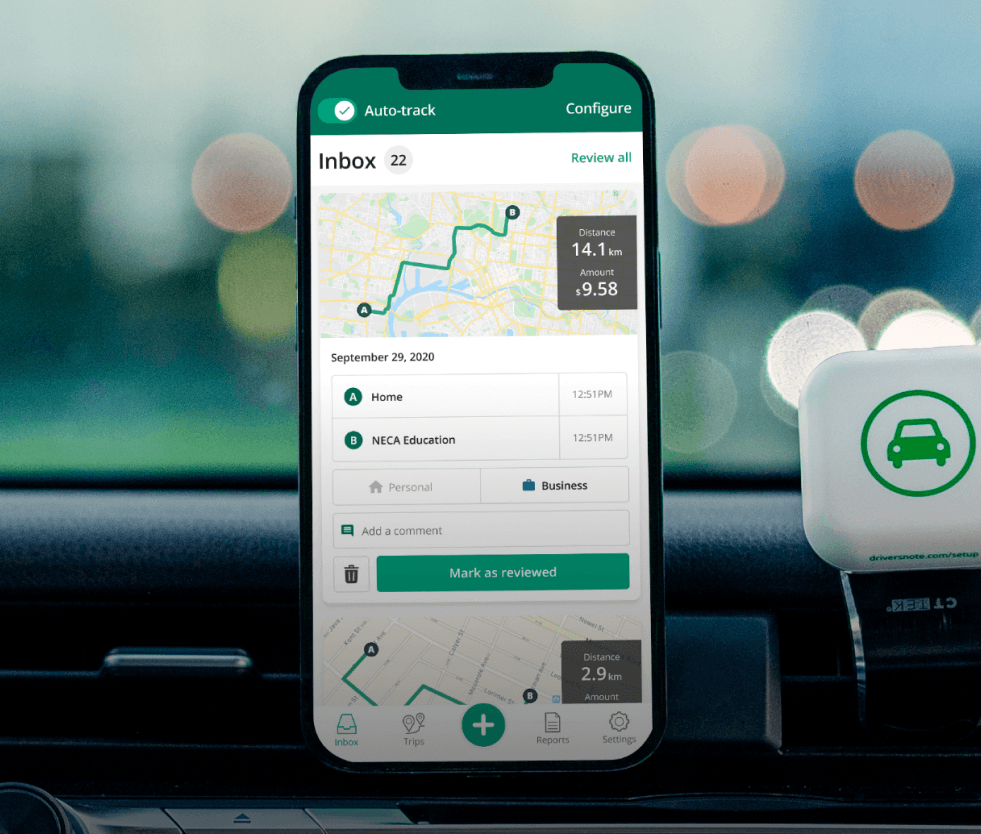

Många använder en körjournal-app för att både spåra och registrera resor och skapa rapporter baserat på dem. Beroende av vilken app som används kan det göra det betydligt enklare då du slipper komma ihåg att registrera en resa. Driversnote är en av dessa appar, men det finns även andra lösningar i Sverige och vi rekommenderar att du använder en app som passar dina omständigheter.

Ett annat alternativ är att använda kalkylark i till exempel Excel eller Google Sheets, som du sedan kan dela med din chef och/eller revisor. I detta fall kan du behöva skriva ner vägmätartalet vid varje resa för att kunna räkna ut hur långt du har kört.

Trött på att föra körjournal för hand?

Enkelt. Skattesäkert. Befriande.

Skatteverket guide till milersättning

- Milersättning för anställda

- Milersättningsregler för arbetsgivare

- Skatteavdrag för bilresor i jobbet som egenanställd (För egenanställda)

- Lär dig följa Skatteverkets krav på körjournal

- Så räknar du ut din milersättning

- De aktuella milersättningsbeloppen från Skatteverket 2022

- Standardbeloppen för milersättning 2021 och tidigare år